美东时间3月15日晚,美联储开展今年的第二次紧急发布会,打出了降息1个百分点至0-0.25%和至少7000亿美元QE计划的宽松组合拳。

然而市场似乎并不买账,标普500期货暴跌4.5%至2566点,美国信用债利差持续飙升,高收益债升至7.6%,投资级升至2.2%。

原定于3月17日-18日开展的常规的美联储议息会议只剩下短短四天,美联储为何如此猴急?分析鲍威尔主席在会议上的观点,我们似乎能探知一二。

美联储:疫情对经济造成冲击但并非主因

如今不受遏制的全球新冠疫情是经济活动的一大风险点。鲍威尔指出,该病毒正在对美国乃至全世界的人们产生深远的影响,且政府和社区所采取的的遏制疫情的直观重要的措施将在短期内损害经济活动。旅游业和酒店业者的生意已经急剧下降。再者,疫情的爆发影响了许多外国经济体系的经济活动,这给依赖全球供应链的美国行业带来了困难。国外的疲软也将暂时拖累美国的出口。此外,由于全球石油价格的大幅下跌,能源行业最近受到压力。持续低于对称的2%目标的通货膨胀率今年可能会受到疫情的影响而下降。(投黑马Tou.vc专注于文创产业的众筹平台)

耐人寻味的是,美联储仍旧承认美国强劲的经济基本面。在劳动力市场方面,2月份的失业率为3.5%,近两年来一直处于或接近半个世纪低点。就业增速一直保持稳定,远高于增长所需要的速度,远高于为新进入劳动力市场的人提供就业所需要的增速。劳动力参与率仍然接近十多年来的最高水平。工资一直在上涨,特别是低薪工作。尽管国外增长乏力和贸易发展对某些行业构成压力,但总体经济活动一直在以适度的速度增长。

由此可见,在经济基本面方面,强劲的美国经济在面对短期的疫情黑天鹅冲击,并未提供紧急降息至0甚至开启QE的理由,那么还有哪些更严重的危机?

美联储:流动性压力下 金融环境危机四伏

金融环境的严苛程度可能超出我们想象。

虽然经过2008年次贷危机的教训之后,美国整体杠杆率都处于可控的状态,具有放贷能力的金融机构也受到了强有力的监管。

然而,虽然按理说全球的低利率环境已然提供了较为宽松的金融条件,但是美联储却看到了更深层次的危机,并认为在原本的利率水平下,信贷获取变得艰难。除了最强劲的借款人外,所有其他国家的信贷成本都在上升,全球股市都在急剧下跌。

美国投资级债券利差(蓝色)和高收益债券利差(黄色)大幅走阔

资料来源:彭博

除此以外,是去年9月以来就从未逃脱的流动性梦魇,甚至愈演愈烈。过去的一周中,连国库券市场都不堪重负。国库券市场是全球金融体系基础的关键部分,它是所有市场中流动性最高的,并且是许多其他金融资产进行估值的基准,同时它还在使家庭和企业获得安全回报和管理风险方面发挥着重要作用。当国债市场出现压力时,它们会在整个金融体系和整个经济中回荡。为了防止这种情况的发生并支持国债市场的平稳运行,美联储将在未来几个月内购买至少5000亿美元的国债。(投黑马Tou.vc专注于文创产业的众筹平台)

此外,机构抵押贷款支持证券(机构MBS)也出现了类似的压力,该市场与美国国债市场密切相关,并影响人们获得抵押贷款购买房屋或对现有抵押贷款进行再融资的能力。因此,美联储还将在未来几个月内购买至少2000亿美元的机构抵押贷款支持证券,并立即停止卖出美联储所持有的这类证券。虽然资产购买主要为了恢复平稳的市场运作,保证信贷流动,但是也将促进更加宽松的金融环境。

美联储采取了哪些措施?

前途不明的疫情风险、尚且强劲的基本面、行将枯竭的流动性和更为严苛的信贷环境组成了一副交织的图景,不难看出,这次重点是金融市场的危机迫使美联储紧急行动。

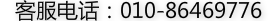

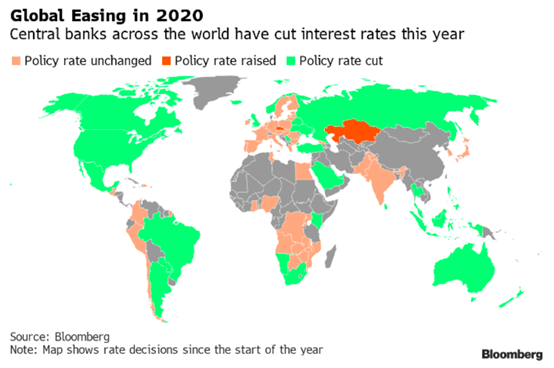

今年3月4日,美联储已然紧急降息75个基点,却不想离常规会议还有四天,美联储又“猴急”地降息100个基点至0-0.25%,时隔四年多,美国重归“零时代”。实际上,不止美联储,2020年注定是宽松大潮延续的时候,全球多地开展降息。

资料来源:彭博社

美国联邦基金利率

资料来源:彭博社 美联储

光零利率还不够,美联储还部署大规模资产购买计划(QE)。美联储将在未来几个月内将其国债的持有量至少增加5000亿美元,机构抵押支持证券(机构MBS)至少增加了2000亿美元。委员会还将把美联储持有的机构债务(agency debt)和机构抵押贷款支持证券(机构MBS)的所有本金再投资到机构抵押贷款支持证券中。此外,美联储最近扩大了隔夜和定期回购协议的业务。

同时,美联储还将贴现窗口贷款利率降低至150个基点至0.25%,从而鼓励银行转向贴现窗口,以帮助满足家庭和企业对信贷的需求。为了使贴现贷款更有效,我们还将提供长达90天的贴现窗口贷款。在存款准备金率方面,法定存款准备金要求比率从3月26日开始降低至零。此举消除了成千上万个存款机构的存款准备金要求,并将有助于支持向家庭和企业的贷款。

此外,美联储与五家主要中央银行保持互换额度。当美元资金压力出现在国外时,这些中央银行可以将压力控制在其管辖范围内,并防止它们阻碍本国的信贷流动。

这项政策操作,除了洛雷塔·J·梅斯特(Loretta J. Mester)投了反对票,美联储委员会的票委都表示赞成。

市场反应:惊吓多过惊喜

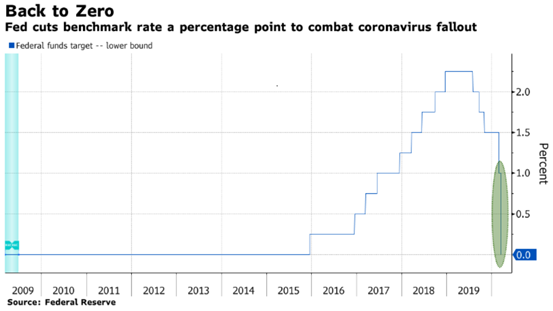

此前,美股已经进入熊市。随着疫情的蔓延,美国股市出现暴跌,十年国债利率屡创新低。

标普500和美国十年国债走势图

资料来源:彭博社

如今美联储再度大放水,除了特朗普拍掌庆贺以外,市场反应近乎崩溃。标普500期货下跌4.5%至2566点,道指期货下跌约4.8%,纳斯达克指数期货下跌4.5%。海外,澳大利亚ASX200指数盘初大跌接近7%;在商品市场上,布伦特原油开盘暴跌7.6%,报价32.37美元/桶,美油跌6%,触底30.13美元/桶。

标普500期货

资料来源:彭博社

黄金涨至1550附近左右。美债从1%左右水平跌至0.69%;

黄金价格,美元/盎司

资料来源:彭博社

债券市场上,国债大跌。美元指数跌至97.9。

美元指数和美国十年国债收益率

资料来源:彭博社

美国高收益债(蓝)和美国投资级债(紫)暴跌

资料来源:彭博社

结 语

如今危机或衰退未至,美联储就已经打出了工具箱里几乎所有可用子弹。或许一方面,美联储看到了我们未见的更深层次的危机,比如上述的信贷市场和流动性危机,这些严重程度比我们想象得更为可怕,以致于宽松刻不容缓;但是另一方面,我们不免担忧,美联储短短一年半就用光了3年积累的政策空间,此举是否合适?疫情这一变数虽说目前评定是短期冲击,但是未来前景仍旧不明,如何有效的控制还是学会和病毒相处都未有定论,更难说如今已经近乎步入后周期,衰退的阴影时刻会至,在众多灰犀牛的压迫中,此刻打完所有子弹未必是一个明智的选择。还是说,美联储此前讨论的货币政策框架评估已有定论?框架改革是否也会如降息般提早进行?